人類史上最高の頭脳の持ち主と言われる、かのアインシュタインはこう言ったそうです。

「複利は宇宙で最も偉大な力であり、人類最大の発明とも言える」と。

物理学の常識を次々と覆した天才物理学者をして「人類最大の発明」と言わしめたものが特殊相対性理論でもブラウン運動理論でもなく、「複利」の力だったとは驚きです。

たしかに、アインシュタインが生きた時代は、資本主義社会の凄まじい成長がありました。

彼はそれを目の当たりにして、その原動力となる金融の力の象徴としての「複利」をそう表現したのだと思います。

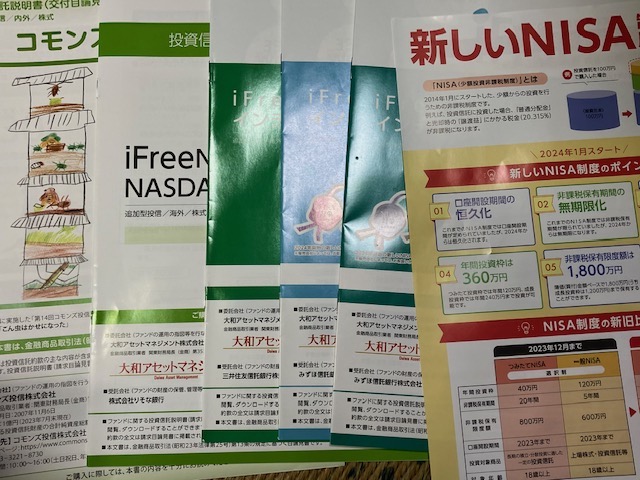

遅まきながらせめてNISA

今日は2024年2月13日。

金融庁及び各業界団体等によって、本日この日が「NISA(ニーサ=213)の日」と制定されたそうな。

なんのことはない、本年2014年1月からスタートしたNISA(少額投資非課税制度)との語呂合わせである。

NISAとは、日本国内で投資を行なう際、売却益と配当金へ20%かかる課税を、年間120万円を上限に非課税とする制度で、2014年にスタートしている。

金融庁の発表によると、日本では、家計金融資産約1,700兆円のうち52%の900兆円が預貯金での保有。圧倒的に預貯金優位の状況が続いているのだが、NISAの買付け額合計はすでに2018年6月時点で14兆円を超え、昨今はとりわけ若年層の稼働率が高まっているという。

金融後進国と呼ばれる日本でも飛び抜けて投資意識が低かった私だが、新NISAが始まった今年、遅まきながらお金の運用についてちょびっとだけ考えてみた。

単理と複利

ご存知「金利」には、大きく「単利」と「複利」の2種類がある。

両方とも金利の付き方を表す言葉であるが、どちらを選ぶかによって最終的な資産の増え方は大きく変わってくるという。

特に長い目で資産を拡大するためには、複利での運用は資産の増加幅を雪だるま式に拡大し、圧倒的に有利になるらしい。

一方、単利とは「投資元本」に対して利子がつくことを言う。単利を計算式で表すと「元本×利回り」である。常に同じ元本をもとに利子が決まるというわけだ。複利と違い、元本の額がそのまま維持されるため、利子も毎回同じ金額で積み重なっていく。つまり単利とは元本の金額のまま運用することを言い、運用による収益が再投資されることはない。

この単利で受け取れる金融商品の代表的なものは、個人向け国債だろうか。個人向け国債は、償還される額面によって、毎年2回、決まった利率で利子を受け取ることができる。

では、「単利」によってお金が倍になるには何年かかるか。あるいは倍にしたい年数があって、その年数で資産を2倍にするには何%の金利で運用すればいいかを求めるのに、「単利:100の法則」というものがある。

お金が2倍になる期間(年)=100÷金利(利回り)

というものなのだが、たとえば、年利3%で運用した場合には以下のような計算になる。

【計算式】100÷3%=33.333・・・年

つまり、年利が3%あっても、単利ではお金が倍になるには33年以上かかるということになる。

わかってはいたが、あらためて。相当の金利がないと、単利ではあまりお金が増えないのである。

一方で複利とは「投資元本と受け取った利子」に対して利子がつくことである。

計算式に表すと「(元本+前年利子)×利回り」。元本に利子が組み込まれ、利子に対しても利子が発生するため、毎回受け取る利子の金額は年々増えていく。よって特に長期の運用においては、同じ利率ならば複利の方が圧倒的に大きく増えることになる。

続けることでさらに高まる「複利効果」

複利効果をさらにパワフルにする方法があるという。そう聞いて、私はにわかに色めきたったが、続きを聞いてみると拍子抜けするほど簡単なことだった。

複利での運用を長期にわたって継続する、ただそれだけのこと。

しかし、複利と長期投資と組み合わせることで、本当にアインシュタインもびっくりの猛烈になるのである。

| 運用期間 | 単利 | 複利 | 利益の差 |

| 1年 | 1,050,000円 | 1,050,000円 | 0円 |

| 5年 | 1,250,000円 | 1,276,282円 | 26,282円 |

| 10年 | 1,500,000円 | 1,628,895円 | 128,895円 |

| 15年 | 1,750,000円 | 2,078,928円 | 328,928円 |

| 20年 | 2,000,000円 | 2,653,298円 | 653,298円 |

| 25年 | 2,250,000円 | 3,386,355円 | 1,136,355円 |

| 30年 | 2,500,000円 | 4,321,942円 | 1,821,942円 |

上表は、100万円を年利回り5%で運用するという条件で、運用期間を30年まで伸ばしてシミュレーションしたものだ。

単利の場合、資産を倍にするには20年が必要だが、複利であれば15年目には資産を倍にできる。

早速、5年もの差がつくのだ。

遅まきながら65歳にしてこの「複利攻勢」をかけ始めた(笑)私であっても、エージシュートと言う目標を達成しているであろう80歳まで生きた時には、資産は倍になっているというわけだ。

そしてさらに15年経つと95歳。私の人生計画では最終ステージを終えているが、もしその95歳まで生きることができた場合、つまり今から30年後には元本の4倍以上もの資産を形成することが可能なのである。

資産を大きく育てるなら、「複利で長期間運用すること」に限るというわけだ。

後悔先に立たず

もちろん預金にも利息はつく。

その利息も含めた金額が元本となり、次回の利息が計算されることで利息が膨らんでいく仕組みなので、これも立派な「複利」。元来お金を預けることで利息が得られるという側面からは、預金・定期預金も立派な投資商品なのである。

事実、35年ほど前。恥ずかしながら私自身の稼ぎがもっともよかったというと、その後どうなっとったんじゃいということになるが(笑)バブル期と呼ばれる頃には、定期預金でも年利8%程度にもなっていた時期があった。

この時代のお金のふえ方を、72の法則を用いて計算してみると

【計算式】72÷8%=9年

税金を計算に入れずに考えると、定期預金したお金が9年で倍くらいになっていた時期も、自分が生きてきた時代に、実際にあったのだ(涙)。

毎晩何限もハシゴして飲み歩き、タクシーで帰宅していたあの頃、そのお金を定期預金していればと、悔やんでも悔やみ切れない(笑)

しかし今の時代、預金に「お金がふえる」イメージが全くないのは、ひとえに金利が低すぎるということによる。

ちなみに定期預金の金利がメガバンクで0.01%、0.01%という昨今のレベルで運用したらどうなるか。

【計算式】72÷0.01%=7200年

預けたお金を倍にするには、なんと7200年もかかるって、我々の寿命のスパンを逸脱するにも程がある。縄文時代に生きていて、銀行があってこの金利なら、現在まで7200年間、ずっと預けていてようやく倍になりました、ということではないか。

こんな利息で、2023年12月時点、預金で1年後の2024年12月にたった1万円の利息を得ようとする場合、定期預金でなんと5億円以上の預金額が必要なのだ。そんなお金、どこにあんねんって話である。

遅まきながら資産を2倍にするために

金融の世界では有名らしいが、「72の法則」というものがあるという。

お金が2倍になるまでの金利と年数の関係を簡易的に求められる数式のことだが、2倍になる年数、金利を求める計算式は、それぞれ以下のとおりである。

お金が2倍になる年数 ≒ 72÷金利

お金が2倍になる金利 ≒ 年数÷72

年利3%で運用した場合、計算式は以下のようになる。

【計算式】72÷3%=24年

つまり、24年でお金が2倍になるという計算だ。

年利回り6%で運用した場合は、

資産を2倍にするには72 ÷ 6%=約12年。

これだとおよそ半分の年数で倍になるということになる。

また、この72の法則を使えば、インフレで物価が何倍になるかも計算することも可能だという。

例えば、いま日銀は2%の物価上昇率を目標として量的緩和政策を行っているし、実際の物価上昇が生活を苦しめ始めている。仮に毎年平均して2%ずつ物価が上がった場合に何年後に物価が倍になるだろうか。

【計算式】72÷2%=36年

もし2%ずつ物価が上がり続けた場合、36年後には世の中の物価が倍になっていることがわかる。

複利を敵にまわして味わった地獄

いずれにしても、これほど猛烈なパワーを秘めた「複利」である。

これをいったん敵に回してしまうと、これほど怖いものはない。

私は、クレジットカードをほとんど使わない。クレジットカードをバンバン切っているとかっこいいと思うかもしれないが、後でエライ目にあったという経験があってのことだ。

中でも、最も危険なのはほとんどのクレジットカードについているキャッシング機能。

コンビニやATMで気軽にお金が借りられて一見便利であり、私も長く個人事業主をしていて収入が不安定だったからよく使ったものである。

これが大きな間違いだった。

押し並べて年率18%というとんでもない高金利であることを、恥ずかしながら意識していなかったのである。

金利18.0%の場合、「72の法則」にこれを当てはめると、

72÷18(%)≒4(年)

なんと、約4年で借りたお金(借金)が2倍にもなっていたのだ。

元のお金が100万円であれば、元金+利息の総額が4年で200万円にもなったのだ。

返せば問題はないのだろうと、軽い気持ちでこうしたキャッシングを利用していたが、その瞬間、最強の複利を敵に回してしまっていたのだ。

借りた金額の倍以上を返していたと思うと、悔しくて仕方がない。

金回りが良かったバブルの時代に定期預金をしていなかったこと、そして、キャッシングで大損をこいたこと。

金融リテラシーのかけらもなかったことを、悔やんでも悔やみ切れない私である。